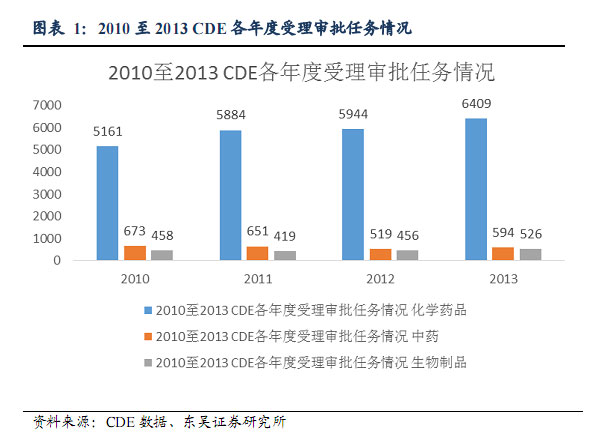

目前化学药物是中国制药企业的主要研发领域。根据CDE数据,近三年化学药品的申请受理量以每年7.5%的速度逐年增加。CDE面临的审批任务日见加重,药企间的审批竞争也日渐激烈。在CDE的审批速度和审批量一定的情况下,制药企业能否对优良产品进行开发并获得药品批文关系到企业的发展和布局。了解新药和仿制药的审批规律能够帮助企业更好的做产品研发布局。

国内的1.1类药物的开发还在起步阶段,但国内前沿企业的药物研发也初见成效。国内医药企业中,1.1类研发实力较强的企业是江苏恒瑞,近年已有2个1.1类新药。江苏豪森、中国医学科学院、贝达药业等企业都有1个1.1类新药成果。但对于1.1类新药,中国企业目前普遍模式并不是原创新药,而是开发Me-too药,即通过对已验证靶点有活性的化合物进行结构修饰而获得专利,这一方式在某种程度上是低水平的Met-too开发,有市场滞后性并不能给企业带来预期的回报。

目前已经申报生产的1.1类新药中,奈诺沙星和西达本胺有较大希望上市。奈诺沙星由太景生物科技从宝洁公司引入并进行开发的新一代抗生素,该药目前已处于生产申请在审批状态,有望于2015年上半年上市。西达本胺是由深圳微芯开发的HDAC抑制剂,用于治疗非霍奇金淋。该药已经处于生产申请在审批阶段,有望于2015年下半年上市。临床阶段在研1.1类新药值得关注的有:处在III临床阶段的江苏恒瑞的瑞格列汀,江苏豪森的聚乙二醇洛塞那肽,正大天晴的替诺福韦双特戊酯;处在临床II期的东阳光莫非赛定,上海和记黄埔医药的沃利替尼,江苏恒瑞的法米替尼。DPP-4抑制剂瑞格列汀、GLP-1类似物聚乙二醇洛塞那肽的补充申请最迟的以于2013年获批,临床顺利条件下预计将于未来4年内上市。

国内3类新药的开发已日趋成熟,并为企业带来可观的利润。由于3类新药开发风险和成本较1.1类新药小,3.1类新药开发申报竞争激烈。3类新药虽然是仿制药,但享有国家法律规定的政策红利。3.1类药物有4年新药监测期,3.2、3.3类也有3年新药监测期。新药监测期意味着,未到期前国家药监局不受理进口和国产的注册申请,兼顾「首仿」和「新药」头衔的3类药品具有广阔的市场前景。医药企业也将其视作一种保护期非常重视首仿药物的开发。正大天晴、豪森、恒瑞、海正等传统研发强队依旧是首仿领先的企业,而癌症、心脑血管等大病领域以及单抗药物依旧是企业首仿竞争的主要阵地。

一、中国创新药和三类药的审核要求,审评周期、审批速度

目前化学药物是中国制药企业的主要研发领域。根据CDE数据,近三年化学药品的申请受理量以每年7.5%的速度逐年增加。CDE面临的审批任务日见加重,药企间的审批竞争也日渐激烈。在CDE的审批速度和审批量一定的情况下,制药企业能否对优良产品进行开发并获得药品批文关系到企业的发展和布局。了解新药和仿制药的审批规律能够帮助企业更好的做产品研发布局。

图表 1:2010至2013 CDE各年度受理审批任务情况

其中,根据CDE2013年度药品审评报告,化学药品的注册受理量和批准量是三种注册类型中数量最多,而中药和生物药相对较少。

图表 2:2013年批准上市药物情况

图表3:化学药、中药、生物制品的注册种类及其百分比例

统计2013年CDE对各类化学药品审批的比例,化学仿制药和化学新药以50%及24.3%的比例占化学药物审批的七成以上。而化学新药及改剂型化学药物约为总审批数的四分之一。鉴于化学创新药物和3.1类新药在企业产品布局中的关键作用,我们将分别研究化学创新药物和3.1类新药的审批周期和审批时间。

1、“1.1类新药”和“3.1类新药”的技术审评时间

技术审评时间是指理论上药品进入CDE开始进行审评到得到批复结果所需要的时间。需要的不同类型药物申请在CDE中技术审评时间在《药品注册管理办法》有相关规定,如下图所示:

图表4:CDE不同申请所需时间图

按《药品注册管理办法》规定,1.1类新药和3.1类新药都是按照新药的技术审评程序分新药临床试验申请和新药生产申请进行审评的。按照工作日计算,1.1类新药和3.1类新药的临床申请技术审评时间和新药生产申请技术审评时间分别为4个半月和7个半月(特殊审批程序的新药另行规定如下图所示)。而实际上1.1类新药和3.1类新药无论在临床申请还是在生产申请上都需要花费数年的时间,由这个时间差别可以看出新药审批的大部分时间花费在排队等待的时间上了。等待时间常常与申报数量和药品审评中心的审评效率等因素相关。

图表5:不同类型新药技术审评所需时间图

2、 1.1类新药和3.1类新药的审评时间

2013年化学药物NDA申请总数为290个,批准168例;ANDA申请总数为2427个,批准360例。2013年CDE审批中,NDA批准数量为受理量的57.9%,而ANDA的批准量占受理量的14.8%。1.1类新药和3.1类新药主要分别以NDA和ANDA的形式申请的。由此可见,1.1类新药和3.1类新药申请都有一定的积压,3.1类药的申请积压尤为明显。

图表6:2013年化药受理情况图

受理量大和获批量小的矛盾首先也表现在NDA和ANDA的审评等待时间在逐步延长的趋势上。下图是2012-2013年间不同申请类型近年等待时间统计,NDA的等待时间以每年以1个月的时间延长,而ANDA的等待时间每年平均需要延长10个月。1.1类新药和3.1类新药审批周期的不断延长已成为新药审批的新常态。

图表7:不同申请各年度等待时间表

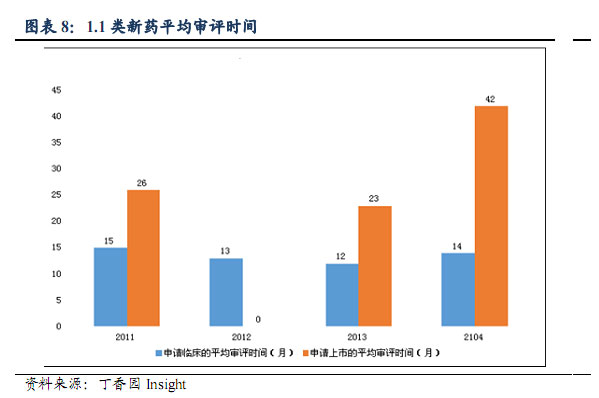

2.1 、“1.1类新药”的审评时间

根据丁香园INSIGHT- China Pharma Data数据库统计,2011-2014年获得批准的1.1类新药中,申报临床的平均审评时间为14个月(1年2个月),总体趋于稳定;申报生产的平均审评时间为29个月(2年5个月,以获得生产批件为准),2014年审评时间增加到了42个月(3年半的时间见图1),远超于总体平均水平。1.1类新药申请临床和申请上市的平均审评时间共为3年7个月。

图表8:1.1类新药平均审评时间

1.1类新药的开发具有风险大、周期长的特点,跟踪近年批准的1.1类新药审批历程可以看到:10个1.1类新药中从申请临床到上市获批,最长的花了10年,最短的花了4年,平均7.5年。申请临床的审批和申请上市的审批几乎占据整个药物研发时间的一半。另外,就申报上市而言,申报上市时间最快的是浙江贝达的盐酸埃克替尼,为10个月;最慢的是苏州二叶的阿德福韦酯,历时64个月。

图表9:2011-2014年10个1.1类新药研发周期表

2.2 、“3.1类仿制药”的审评时间

我们对2011年-2014年获得批准的3.1类新药进行统计发现3.1类新药申报临床的平均审评时间为27个月(2年3个月),申报上市的平均审评时间为34个月(3年10个月);申报临床的审批时间逐年持续增加,总体水平是1.1类新药审评时间的近2倍;而申报上市的审批时间总体也呈增加趋势,且2014年的平均审评时间与1.1类新药的审评时间一致,为42个月(如下图所示)。按平均计算,3.1类新药在申报临床和申报上市的时间为61个月(5年1个月),而2014年的平均时间为70个月(5年10个月),可见3.1类新药的申报耗时非常长。

图表10:3.1类新药平均审评时间

3.1类的抢仿申报像一场长跑,最终哪家能首先获得生产批件,考验着厂家的判断力和实力,另外还需要审评政策的不断进步。

3、“1.1类新药”及“3.1类新药”审评趋势

1.1类新药申请临床审评平均时间需要1年2个月,申请上市平均时间需要2年5个月;3.1类新药申请临床审评平均时间需要2年3个月,申请上市平均时间需要3年10个月。而统计的1.1类新药从申请临床开始到获得生产批件平均时间是7.5年,3.1类新药需要的时间稍长约为8年的时间。1.1类新药的研发受自身临床疗效等因素的影响风险较大,项目需要持续跟进才能较好的预测其上市日期。国内3.1类新药需要做验证性临床及生产报批,研发风险较小,企业也较热衷于申报,但CDE排队审批压力较大。据CFDA官方统计的3类药的排队时间是33个月,但是目前的审批量仍然少于申请量,大概以每年增加4个月的速度延长也就是八年后的排队时间将延长至56年,加上做验证性临床和审批的耗时,所以一般国内企业会提前10年对3.1类新药进行立项,提前八年进行申报。这一策略是CFDA和药企间时间平衡的结果。

二、国内目前创新药和三类药在批的分别有哪些?哪些可能是重磅产品,产品竞争环境(即申报研究的企业数量多少)?

CDE数据显示,2014上半年新申报的化药新药注册申请以受理号计多达1129个,创下历史新高,较去年同期相比增幅达43%。2012年至2014年是1.1类新药和3.1类新药申请增长速度最快的阶段。在2012至2014年3.1类新药申请上半年同期增长率高达50%。而2013年上半年1.1类新药申请也已经增长到近100个。如下图所示:

图表11:2010-2014各年度上半年化学新药受理情况

查询CDE和CFDA网站数据,统计了国内目前创新药和三类药的在批项目。2014年1月到11月,化药1.1新药临床申请共141个(以受理号计,下同),涉及51家企业的59个品种;化药1.1新药上市申请2个品种,申请态势良好。

1、申请临床和申请生产在批的1.1类药物

统计2014年1月到11月1.1类新药临床申报数据,江苏恒瑞和兆科药业以3个化药1.1类新药品种申报临床,并列申请量榜首;广东东阳光药业、江苏豪森和中国科学院上海药物研究所分别有2个1.1类新药品种申报临床。江苏恒瑞申报的SHR3680、SHR6390均是抗肿瘤药,而SHR4640为治疗痛风药物。

图表12:1.1类新药申请临床数量榜

另外,2014年值得关注的1.1类新药临床申请有:科伦药业的注射用头孢妥仑磷酸钠、哥礼生物科技的ASC08片(Danoprevir)、东阳光的磷酸依米他韦胶囊等。东阳光的NS5A抑制剂磷酸依米他韦胶囊1.1类新药申请已处于在审批状态,预计明年会得到批复结果。统计1.1类新药临床申请品种可以看出,抗肿瘤药物、抗感染及糖尿病依然是各制药企业的重要研究对象,2014上半年申报的化药1.1类新药品种中,抗肿瘤药物占据总临床申请量的三分之一,抗感染药物(包括抗病毒药物及抗细菌感染药物)为总临床申请量的五分之一,糖尿病药物为临床申请量最多的单项疾病。

图表13:2014年1.1类新药临床申请治疗领域分布

截至2014年11月,目前有4个1.1类新药申报生产,其中2014年申请的分别是红日药业的对甲苯磺酰胺和银谷制药的苯环喹溴铵。根据CDE数据,奈诺沙星由太景生物科技从宝洁公司引入并进行开发的新一代抗生素,该药正在在美国进行临床II实验并在已在台湾获得批准用于治疗社区获得性细菌性肺炎(CAP)。西达本胺的上市申请已经受理,有望于近两年上市。对甲苯磺酰胺用于瘤内局部注射,CFDA是否有胆气批准该药以及医生是否乐意使用该药是个问题。而银谷制药的苯环喹溴铵的适用人群较广,但相比于外企的多种二联疗法治疗COPD可能没有疗效优势。

图表14:1.1类新药申报生产项目

2、申请临床2014年获批和申请生产2014年获批的1.1类药物

截至2014年11月,共有28个化药1.1类新药品种获得临床批件,涉及26家企业。抗肿瘤依然是1.1类新药临床获批最多的领域,慢性肝炎病(乙肝和丙肝)的治疗也有2个药物获得临床批准,另两个慢性疾病(糖尿病和高血压)也分别得到2个临床批件。

图表15:2014年1.1类新药临床申请治疗领域分布

图表16:申请临床2014年获批的1.1类新药

江苏恒瑞及江苏豪森获批2个临床申请,数量领先其他企业。其中有3个品种原为上市申请,但最后并未被批准上市,而是发送了临床批件,还需继续进行临床试验,这三个品种分别是江苏豪森的甲磺酸氟马替尼,辽宁蓝天制药有限公司的丁磺氨酸,河北医科大学的蔗糖凝胶。江苏恒瑞在2014年5月同时获得了2个1.1类品种的临床批件,分别是环咪德吉和呋格列泛,环咪德吉为Hedgehog抑制剂(专利WO2012088411),可用于胃癌和肺癌的治疗,国外类似药物vismodegib已上市,用于治疗基底细胞癌;呋格列泛为GPR40激动剂(专利WO2013104257),作为fasiglifam类似物可治疗II型糖尿病,但国外类似药物fasiglifam (TAK-875)因肝毒性较大而撤销临床,呋格列泛有望升级为first-in-class,其临床表现值得关注。江苏豪森获批的分别是靶向抗肿瘤药甲磺酸氟马替尼(片剂及原料药)和HS-10182(片剂及原料药)。其中甲磺酸氟马替尼是在伊马替尼基础上研发的新一代慢性粒细胞白血病治疗药,相比一线药物伊马替尼,氟马替尼可较好解决耐药性问题。甲磺酸氟马替尼原为上市申请,但最后并未被批准上市,而是发送了临床批件,还需继续进行临床试验。HS10182 是 EGFR/HER2 抑制剂,可能用于肺癌。

图表17:1.1类新药申请临床数量榜

东阳光药业的1.1类新药NS5A抑制剂依米他韦(Yimitasvir)11月临床获批。近年,其在病毒感染、肿瘤领域中有一定突破,查询其1.1类在研如下在研药物如下,其重点研发项目为莫非赛定已进入中国II临床试验阶段:

图表18:东阳光药业在研的1.1类新药

山东轩竹的抗高血压药物泰乐地平和浙江华海的第三代抗肿瘤光敏剂HPPH的也都获得临床批件。

截至2014年11月,恒瑞的1.1类新药阿帕替尼申报上市获批,这是恒瑞继艾瑞昔布之后又一个1.1.类新药。阿帕替尼(商品名艾坦)靶向抑制VEGFR,可用于胃癌和肝癌的治疗。该药2007年4月获批1.1类新药临床,4年4个月后申请上市,从获批临床到获批上市花费了8年7个月的时间。

3、 申请临床在批和申请生产在批的“3.1类药物”

3.1类新药,即已在国外上市销售的制剂及其原料药,和/或改变该制剂的剂型,但不改变给药途径的制剂。3类新药虽然是仿制药,但却是法律意义上的新药。3.1类药物有4年新药监测期,3.2、3.3类有3年新药监测期,而3.4类药物仅增加新的适应症,没有新药监测期。新药监测期意味着,未到期前国家药监局不受理进口和国产的注册申请,因此企业也将其视作一种保护期。兼顾「首仿」和「新药」头衔的3类药品具有广阔的市场前景,国内仿制药研发一般会提前十年立项,提前八年申报以争取到申报的前列。据CFDA官方统计的3类药的排队时间是33个月,首仿药申请数量激增,也是今年上半年新药申请快速增长的最主要因素。目前的审批量远少于申请量的矛盾也使得国内3.1类新药的申请竞争异常激烈。

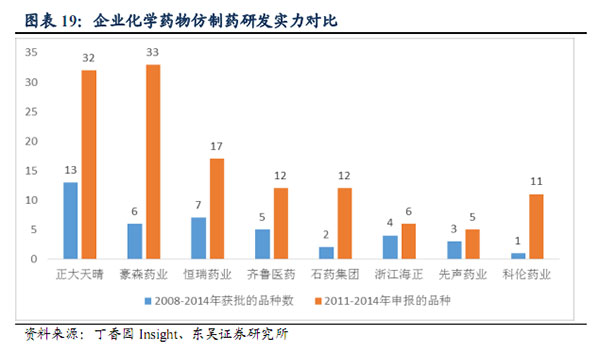

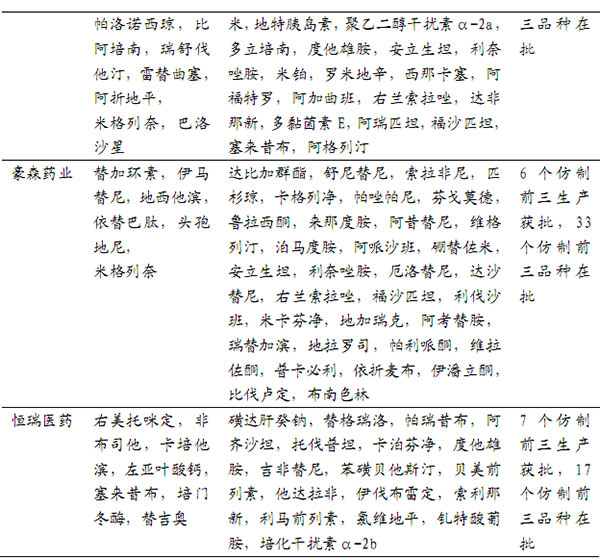

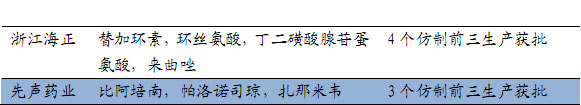

来自CDE的数据显示,正大天晴、豪森、恒瑞、海正等传统研发强队依旧是首仿领先的第一梯队,癌症、心脑血管等大病领域以及单抗药物依旧是首仿药物主要阵地。根据CDE数据统计了国内化学仿制药领先的医药企业,正大天晴、豪森及恒瑞在2004-2014仿制药前三获批上及2011-2014仿制药前三申报数量上都具有优势。齐鲁医药、石药集团、科伦药业在3.1类药物上的研发也颇具实力。

图表19:企业化学药物仿制药研发实力对比

图表20:国内化学仿制药领先的三家企业仿制药研发表

一场由本土企业展开的新一轮首仿药抢仿“围剿”原研产品的阵势也已经完全拉开。医药企业会根据原研药物中国到期时间,制定相应的研发策略。一般仿制药研发会提前十年立项,提前八年申报以争取到申报的前列。我们根据原研药近三年中国到期药物国内前三家申报临床的厂家进行了统计,正大天晴、豪森、恒瑞等企业仍然走在仿制药研发前列。

4、 申请临床获批和申请生产获批的3.1类药物

4.1 申请临床获批的3.1类药物

2014上半年,CFDA共批准化药3.1类新药临床申请74件,与去年同期相比有所增加。由于品种较多,本文根据丁香园INSIGHTChina Pharma Data数据库的品种筛选系统,截至目前(2014年11月24日),我国已批准临床、尚未申报上市的3.1 类独家品种有11个,涉及10家企业(见下表)。获批临床的3.1类独家申报品种数量不如预期,这些品种分布在关节炎、抗感染、神经系统、消化系统以及肿瘤解毒剂等小众治疗领域。

图表21:1.1类新药申请临床数量榜

4.2、 近年申请上市获批的3.1类药物

3.1类新药在做临床时及申请上市前,若国外原研药物进入中国则国内企业只能按照6类新药进行上市申请,但抢先进入仿制药上市的前三仍然具有很大的市场利好。今年广州白云山的金戈于2014年7月底获批生产,于10月底正式上市,成为国内第一家仿制生产西地那非(万艾可)的厂家,。另外我们统计2011-2014年国内企业仿制药前三获批的企业和品种,上市品种获批比较多的厂家依然是正大天晴、豪森药业及恒瑞等研发实力较强的企业。

图表22:近年申请上市获批的3.1类药物

5、 重磅产品及竞争环境预计

目前和未来5年内,肿瘤和一系列心血管慢性疾病如II型糖尿病、高血压仍将是医疗解决的重点领域。其中II型糖尿病市场在2015年至2020年间年复合增长率预计达7%,而治疗乳腺癌病人所需要的市场将按13%的速度增长。

图表23:目前市场规模前10的治疗领域

而国内的1.1类药物的开发还在起步阶段,但国内前沿企业的药物研发也初见成效。仿制药物进入仿制前三一直是药企药品仿制研发的追逐点,这也是导致近年首仿药申请数量激增的原因。下面对重点的几个领域进行介绍:

5.1、 糖尿病领域

目前糖尿病领域中,国内外研发最热门的当数格列汀类药物(DPP4抑制剂)。目前我国已上市的列汀类药物有默沙东的西格列汀、诺华的维格列汀、施贵宝的沙格列汀、勃林格殷格翰的利格列汀以及武田制药的阿格列汀。

其中,市场表现最好的是西格列汀,2013年国内16个重点城市样本医院中西格列汀用药金额已达到2980万元,且在糖尿病药物销售额的前列。西格列汀化合物2022年专利到期,国内企业申报仿制的前三家为四川科伦、石药集团、江苏豪森三家。

图表24:目前临床获批的治疗糖尿病新药

5.2 、抗肿瘤药物

抗肿瘤药物一直是制药公司研发及销售的重点领域。罗氏凭借其丰富的产品种类(包括阿瓦斯丁/贝伐珠单抗、美罗华/利妥昔单抗、赫赛汀/曲妥珠单抗、特罗凯/厄洛替尼、希罗达/卡培他滨等),其抗肿瘤药物市场规模占全球抗肿瘤药市场总额的27.7%,在国内罗氏的抗肿瘤药物市场份额也较大。国内目前1.1类新药及仿制药中抗肿瘤药物热点是替尼类药物。

国内1.1类抗肿瘤药物研发成功并在市场中获得成功屈指可数。国内成功上市的我国第一个自主研发的酪氨酸激酶抑制剂埃克替尼是由浙江贝达药业药业开发,2013年销售额达到4.75亿RMB。深圳微芯生物的西达本胺(爱普莎)也申请了上市,预计将于明年上市。江苏恒瑞胃癌药物阿帕替尼也在11月份上市,未来非常具有市场潜力。恒瑞的其他在研药物有法米替尼、乌咪德吉、吡咯替尼、环咪德吉法、SHR3680、SHR639、及HAO472。米替尼处于II期临床 开发阶段,乌咪德吉、吡咯替尼处于I期临床开发、,环咪德吉、雄激素受体抑制剂SHR3680、CDK4/6抑制剂SHR6390、冬凌草甲素衍生物HAO472获得临床批件。

抗肿瘤药物仿制药市场上国内企业收获可观。国内市场领先的要数恒瑞和豪森。恒瑞有两个产品在2013年销售额超过10亿,4个产品销售额上亿,其中注射用奥沙利铂通过美国FDA认证。豪森也有超过2个产品销售额上亿。另外抗癌药物首仿较多的企业浙江海正、齐鲁医药、正大天晴、山东新时代及双鹤在国内抗肿瘤领域也有较强实力。

5.3 心血管疾病、神经系统疾病和肝炎治疗领域

心血管疾病和慢性肝炎多为慢性病,这一系列药物需要长期服用以维持健康,开发独家品种能是医药企业获得一定的优势。

图表25:2013年销售达5千万以上的首仿类抗肿瘤药

5.3 心血管疾病、神经系统疾病和肝炎治疗领域

心血管疾病和慢性肝炎多为慢性病,这一系列药物需要长期服用以维持健康,开发独家品种能是医药企业获得一定的优势

表26:心血管疾病、神经系统疾病和肝炎治疗领域获得独家临床批文的药品

6、新药预测

目前国内药企1.1类新药的开发已起步并初具规模。我们对目前在已申请上市和在临床阶段的1.1类药物的进行评价。

目前已经申报生产的1.1类新药中,奈诺沙星和西达本胺有较大希望上市。奈诺沙星由太景生物科技从宝洁公司引入并进行开发的新一代抗生素,该药在美国正处于临床II中而在台湾已经批准上市用于治疗社区获得性细菌性肺炎(CAP)。该药目前已处于生产申请在审批状态,有望于2015年上半年上市。西达本胺是由深圳微芯开发的HDAC抑制剂,用于治疗非霍奇金淋。CDE数据显示,该药已经处于生产申请在审批阶段,有望于2015年下半年上市。

临床阶段的在研1.1类新药值得关注的有:处在III临床阶段的江苏恒瑞的瑞格列汀,江苏豪森的聚乙二醇洛塞那肽,正大天晴的替诺福韦双特戊酯;处在临床II期的东阳光莫非赛定,上海和记黄埔医药的沃利替尼,江苏恒瑞的法米替尼。DPP-4抑制剂瑞格列汀、GLP-1类似物聚乙二醇洛塞那肽的补充申请最迟的以于2013年获批,临床顺利条件下预计将于未来4年内上市。

三、国内哪些企业创新药或者三类药是领先的,产品线分别有哪些产品,目前大致进度,预计什么时间能进入释放期?

新药创新已经也继续会是我国制药行业的追逐点,那些创新且具有市场潜力新药的获批与否也将成就医药企业的涨跌沉浮。国内企业医药研发上的创新主要在体现在创新药物和三类药物(或首仿药物上)。下面我们对目前在化学1.1类新药和3.1类新药项目上领先的企业做一个统计。

表27:国内企业1.1类药物申请数一栏(含1.1类新药临床申请,上市申请)

国内的1.1类药物的开发还在起步阶段,但国内前沿企业的药物研发也初见成效。国内医药企业中,1.1类研发实力较强的企业是江苏恒瑞,近年已有2个1.1类新药。江苏豪森、中国医学科学院、贝达药业等企业都有1个1.1类新药成果。但对于1.1类新药,中国企业目前普遍模式并不是原创新药,而是开发Me-too药,即通过对已验证靶点有活性的化合物进行结构修饰而获得专利,并通过临床开发成为所谓的独家新药,这在很多时候是一种昂贵的成效较低的劳动。而目前上市的化学类1.1类新药有些产品销售一般,比如恒瑞自主研发的第一个1.1类新药艾瑞昔布2011年上市,针对的是关节炎这种大适应症,销售额只有3500万人民币。

3.1类药物有4年新药监测期,3.2、3.3类有3年新药监测期。新药监测期意味着,未到期前国家药监局不受理进口和国产的注册申请,兼顾「首仿」和「新药」头衔的3类药品具有广阔的市场前景。企业也将其视作一种保护期非常重视首仿药物的开发。正大天晴、豪森、恒瑞、海正等传统研发强队依旧是首仿领先的企业。

图表28:企业化学药物仿制药研发实力对比

下面我们对部分在创新药物和三类药物上领先的企业做一些介绍:

1、江苏恒瑞医药股份有限公司(Hengrui Medicine,SH:600276)

恒瑞是传统化药企业转型做新药的典范。先后从Eli Lilly 引进了郑玉群(Lilly前CSO)、张连山(Lilly前Research Advisor)等高端人才,目前已经在建立期完善的新药研发体系。恒瑞2013年研发投入 5.63 亿 RMB,在各新药靶点的跟进速度基本在全国前列,新药IND申请数量已经蝉联榜首多年。另外恒瑞的制剂开发也是国内领先,缓释制剂、脂质体、口溶膜、口腔崩解片、吸入粉剂、鼻喷剂、滴眼液等方面都有不错的技术基础。

目前,恒瑞已上市1.1类新药有两个,在研1.1类新药有17个2011年恒瑞上市了首个自主研发新药艾瑞昔布,未能很快打开市场,累计销售额仅 3000万RMB。目前胃癌药物阿帕替尼已上市,预计市场规模将达10亿级别,另外瑞格列汀、法米替尼等处于后期开发阶段,早期研发项目包括 TPO 受体激动剂、 EGFR/HER2 抑制剂、 PI3K/mTOR 抑制剂、 CDK4/6 抑制剂、SGLT2 抑制剂、雄激素受体拮抗剂、GPR40 激动剂、Hedgehog 抑制剂、JAK 抑制剂、PPAR抑制剂,生物制品主要是长效胰岛素 SHR0302 和抗体偶联药物SHR-A1201。

恒瑞已获批仿制药前三的有7个产品,17个仿制在研药物进入仿制药物前三。在仿制药产品中抗肿瘤药物有较高销售额。

图表29:恒瑞医药1.1类新药及仿制药前三药物一览

2、四环医药(HK:00460)

四环医药控股集团有限公司2010年10月28日在香港交易所主板上市,旗下有11个子公司,其中,全资子公司山东轩竹为四环医药于2012年以 7720万元收购黄振华及蔡军持有的 40% 股权而得。2010 年至今申报了艾帕培南、哌诺沙星、安纳拉唑、依格列汀、百纳培南、泰乐地平、哌罗替尼、加格列净等8个 1.1 类新药,虽然数量众多但以老靶点为主,创新程度略低于恒瑞。

图表30:山东轩竹医药1.1类新药申报项目汇总

另外今年10月6日四环医药与军事医学科学院签署协议,合作开发抗埃博拉病毒药物 jk05,获得该药物的产权和经营权。

3、复星医药(SH:600196 / HK:02196)

复星是一家以资本运作见长的公司,复星医药的产品线专注于肝病、糖尿病、结核病、临床诊断产品等治疗领域。其子公司重庆复创医药研究有限公司申报的1.1类新药苯甲酸复格列汀,2013年9月13日获得临床批件,除了已上市的维格列汀和沙格列汀以外,复格列汀是第4 个获批临床的DPP4 抑制剂。2013年9月复星宣布将DPP-4抑制剂复格列汀和pan-HER 抑制剂以3.88亿欧元转让给希腊SELLAS,10月以2500万元价格卖个深圳信立泰药业苯甲酸复格列汀在中国大陆区内的独家开发和市场权利。

4、海正药业(SH:600267)

2013 年海正研发投入4.8亿,研发投入较高。海正开发的1.1 类新药有海泽麦布、海博非明、光敏剂 HPPH、AD-35、PEG-SN38、人参皂苷 C-K,未见有开发至后期的1.1类新药。

图表31:浙江海正药业1.1类新药及仿制药前三药物一览

5、正大天晴

正大天晴是中国生物制药的主要控股子公司, 建立了国内效率最高的首仿研发流水线。2005年上市1.3类新药异甘草酸镁,用于肝病的辅助治疗,至2011年累计销售额18亿。正大天晴申报的 1.1 类新药不多,安罗替尼推进到了 II 期,研究的适应症有肾细胞癌、非小细胞肺癌、软组织肉瘤、甲状腺髓样癌,舒布替尼还在I期。2013 年6月,正大天晴3000万美元从 BioLineRx买入NS3/4A蛋白酶抑制剂 BL-8030,但此类靶点药物较Sofosbuvir无优势,后续市场较难推广。

图表32:正大天晴1.1类新药及仿制药前三药物一览

6、新药研发产品释放期汇总

按照近年1.1类新药申请上市需要3到4年的时间推算,对目前已经申请生产的的部分药物进行了预测。

图表33: 1.1类新药产品释放时间表

(生物谷Bioon.com)

来源:新药汇 2015-01-16

北京药学会 地址:北京市朝阳区北三环中路2号小二楼2层

本网站浏览47533742次

Copyright 2012 北京药学会( 本网站所有内容未经许可,不得以任何形式进行转载 ) All Rights Reservered